1. 머리말

2. 선행연구 검토: 금융화, 지대화와 인클로저

3. 주택의 금융화와 주거의 불안정: 주택 압류와 퇴거, 그리고 주거상실

1) 금융적 주택 인클로저 분석자료와 특성

2) 주택금융위기와 주거 불안정의 지리

4. 금융적 주택 인클로저의 전개와 새로운 도시 대토지소유

1) 금융위기 해결 전략과 국가의 선택성

2) 단독주택 임대 기반 증권화와 기관투자가의 탄생

5. 결론: 자본주의 인클로저와 본원적 축적

1. 머리말

오늘날 디지털기술과 금융화의 발전은 자본주의와 공간의 성격을 빠르게 바꾸고 있다. 2022년 8월 28일 미국 월스트리트저널은 정보통신기술의 발전으로 ‘노트북 임대사업자들’(laptop landlord)이 늘고 있다는 기사를 실었다. 이들은 전통적인 소규모 민간임대사업자(mom and pop landlords)와는 달리 한 번도 가보지 않은 멀리 떨어진 지역의 주택을 순전히 월세를 벌 목적으로 앞다투어 매입하고 임대하는 새로운 투자집단을 말한다(Parker and Friedman, 2022). 이러한 주택시장의 급격한 변화는 공간의 금융화를 강력히 추진하는 월스트리트의 금융자본, 증권화에 기반한 월스트리트의 지주화(Wall Street landlords), 디지털 플랫폼 형식으로 도시공간의 소유・통제를 추구하는 실리콘 밸리의 기술자본 사이 강력한 융합에 따른 공간 성격의 구조적 변화로부터 나타나고 있다. 이러한 공간 성격의 변화로부터 발생하는 주택시장의 변화를 일컬어 디지털기술과 금융화의 ‘이중위협 인클로저’(double threat enclosure)라고 부르기도 한다(Nethercote, 2023).

다른 한편 자본주의 황금시대를 이끌었던 이른바 포드주의 축적체제가 위기에 처한 1970년대 중반 이후 전개된 신자유주의는 이른바 ‘금융화’의 시대를 낳았다. 2007년 금융위기를 계기로 더욱 강화된 금융화는 과거 임대주택 사업의 대상이 아니었던 단독주택과 주거자원을 새로운 주택 상품화와 증권화의 대상으로 끌어들였고, 다양한 형태의 투기적 투자가 집단 출현을 촉발하고 있다. 그리고 경제의 금융화와 증권화는 공간의 성격도 급격하게 바꾸고 있다. 급기야는 침대 단위로 소득 흐름을 계산하여 수익증권으로 전환시키는 ‘침대의 자산화’(bedded asset)와 새로운 증권 투자 상품개발이 하루가 다르게 나타나고 있다(White, 2024). 특히 대규모 사모펀드(private equity)를 비롯한 기관투자가들이 금융위기에서 국가의 지원을 등에 업고 새로운 증권화 기법을 바탕으로 이러한 변화를 주도하고 있다. 이들이 주택시장에서 금융화된 지주, 글로벌 기업형 임대주택사업자로 새로이 부상하면서 주택의 금융 자산화, 기관투자가의 지주화라는 새로운 경향과 그에 따른 인클로저가 빠르게 전개되고 있다(Nethercote, 2024).

이처럼 금융화와 증권화, 자산화를 바탕으로 발전하는 지대추구 중심의 자본주의 경제 성격을 놓고 신봉건주의, 자본의 봉건화(feudalization of capital), 테크노 봉건주의로 부르기도 한다(Bhattacharya and Seda-Irizarry, 2017). 경제의 봉건화라 일컬어질 정도의 이러한 급격한 경제 성격 변화를 이끄는 밑바탕에는 인클로저가 있다. 인클로저는 생산수단과 생활수단 모두에서 재편성을 추진함으로써 새로운 자본축적 조건을 창출하는 과정이다. 그런 만큼 인클로저는 두 수단에 대한 해체와 재구성을 수반하는 급격한 변동과정이다(김용창, 2015). 마르크스는 이러한 인클로저 과정에 대해 “이 수탈의 역사는 피와 불의 문자로 인류의 연대기에 기록되어 있다.”라고 말하면서 난폭한 테러리즘(reckless terrorism)으로 부를 만큼 폭력적이었다고 규정한 바 있다(Marx, 1954, 669, 685).

오늘날에는 이러한 변동의 중심에 주택의 금융화와 주택금융위기에 기인한 거주지 축출과정이 있다. 특히 주택의 금융화는 주거공간이라는 생존기반의 박탈을 통해서 새로운 이윤추구의 최전선을 이끌고 있다는 점에서 많은 논란을 낳고 있다. 중산층의 상징이었던 자가소유 주택에서 하루아침에 쫓겨나고, 그 집은 월스트리트의 거대 글로벌 사모펀드가 차지하는 거주지 축출과정은 마르크스가 난폭한 테러리즘이라고 부른 고전적 인클로저와 크게 다르지 않다.

이 논문은 신자유주의와 도시 인클로저에 대한 세 번째 논문으로서 미국을 사례로 금융위기에 기인하여 이루어지는 금융적 주택인클로저의 전개 과정과 특성을 분석한다. 현대 인클로저에는 다양한 원인과 계기가 있지만 특히 주택금융위기에 근거한 주택의 금융적 인클로저가 고도화된 자본주의 단계에서 대표적인 새로운 인클로저 현상임을 보인다. 이러한 신자유주의 금융화 기반 인클로저는 한편으로는 축적위기에 처한 자본에게는 새로운 이윤 창출 기회를 제공하지만 다른 한편으로는 새로운 가치 창출을 동반하지 않는 수탈(expropriation) 성격의 축적체제도 동시에 강화시킨다는 것을 검토한다. 마지막으로 지금까지의 인클로저 사례분석 결과를 종합적으로 해석하여 현대 인클로저가 본원적 축적의 대표적 수단이며, 본원적 축적은 역사적으로 특정 시기에만 국한된 사건이 아니라 현대 자본주의에서도 지속되는 과정이라는 것을 제시한다.

2. 선행연구 검토: 금융화, 지대화와 인클로저

인클로저는 식민지 수탈, 인간 도둑질, 아동 약탈, 국채제도, 무역전쟁 등을 비롯한 본원적 축적(primitive accumulation)의 여러 수단 가운데 가장 핵심적인 것으로서 자본축적의 성격을 분석하는데 중요한 대상이자 쟁점이다. 마르크스는 이러한 본원적 축적의 다양한 계기들을 분석하면서 “한편에서는 사회의 생산수단과 생활수단을 자본으로 전환시키고, 다른 한편으로는 국민 대중을 임금노동자, 즉 자유로운 노동빈민으로 전환”시키기 위해 필요한 과정을 본원적 축적으로 규정한다(Marx, 1954, 668, 703, 711).1) 따라서 포드주의 위기 이후 전개되는 경제의 금융화와 지대화를 인클로저 관점에서 연구한다는 것은 인클로저와 본원적 축적의 현대적 성격과 의미를 규명하는 것이며, 현대 자본주의와 공간 성격의 전환과 특성을 분석하는데 중요한 접근방법이다.

현대 인클로저의 가장 큰 특징은 경제의 금융화가 심화되는 국면에서 전개된다는 것이다. 개념 정의와 분석장치로서 금융화의 유용성에 대한 논쟁이 많지만 금융화는 1970년대 초중반 이후 신자유주의 정책 추진과 더불어 심화되었다고 할 수 있다. 뒤메닐과 레비(Duménil and Lévy, 2011)는 신자유주의 혁명이 1979년 ‘금융 권력의 쿠테타’2)로부터 시작되었다고 규정한다. Krippner(2005)가 1970년대 이후 미국 경제의 금융화를 본격적으로 주목한 이래 금융화 논의는 2000년대 초 이후 현대 경제의 지대화와 더불어 중요한 연구 쟁점이 되었다. 오늘날 금융화는 크게 보아 축적체제로서 금융화, 기업의 금융화, 일상생활의 금융화를 중심으로 많은 연구가 이루어지고 있고, 지리학에서도 가장 주목을 받는 연구주제이다(김용창, 2001; 박원석, 1999; 이재열・박경환, 2021; Cushen and Thompson, 2016; Subasat and Mavroudeas, 2023).3)

마르크스주의 경제학의 관점에서 주된 쟁점은 자본축적 과정에서 금융화의 성격과 가치 창출의 근본성에 대한 것이다. 경제의 금융화 성격과 관련하여 금융주도 축적체제, 금융세계화론, 금융적 수탈론(financial expropriation), 금융자립화론을 비롯한 많은 논쟁이 전개되고 있다(조복현, 2022; Guven, 2017; Subasat and Mavroudeas, 2023). 이렇게 다양한 논쟁이 일어나는 것은 금융화의 발전이 다양한 형태의 의제자본(fictitious capital)의 창출과 누적적 증대를 수반하고, 이러한 발전이 가치 창출과 자본주의 지속성에 미치는 영향에 관한 입장이 갈리기 때문이다.4)

마르크스는 의제자본 자체에 대해 상세한 분석을 진행하지는 않았다. 그러나 당대에 지배적이었던 의제자본 형태(국채와 주식)에 대해 자본론 3권 5편 25장과 29장에서 다루었으며, 주택 금융위기를 계기로 ‘이자낳는 자본’(interest-bearing capital)과 연계하여 오늘날 새로운 주목을 받는다. 20세기 마르크스주의 전통에서는 무시되었던 이 범주에 대해 최근 부채의 증권화 및 파생금융상품의 발달과 더불어 큰 관심이 일고 있으며, 현대 자본주의의 금융위기 및 수탈적 축적 성격과 관련하여 중요한 통찰력을 제공한다. 의제자본과 이자낳는 자본 사이 관계와 관련하여 의제자본의 한 형태로서 이자낳는 자본을 간주하는 관점과 그 반대로 접근하는 관점이 나뉘어 있다(Kaldor, 2022; Perelman, 1987).5)

마르크스는 이자낳는 자본의 운동이 일반화되면 모든 일정한 정기적 수입은 이자처럼 간주되고, 이자율에 근거하여 자본환원되면서 마치 새로운 자본이 형성된 것처럼 상정된다고 말한다. 그리고 이러한 가공적인 자본 형성과정을 두고 “모든 정신 나간 것들의 어머니”로 규정한다(Marx, 1959; 465). 이것이 전형적인 의제자본(가공자본) 형성의 논리이며, 지속적인 의제자본 형성과 축적은 금융화의 발전에 따라 모든 소득 흐름을 자본화(capitalization)할 수 있게 되면서 더욱 촉진된다. 현대는 마르크스 시대보다 금융시스템이 발전하면서 의제자본 형태가 훨씬 더 많고 다양하며, 시장거래 또한 매우 활발하다(佐合紘一, 1997; 杉野圀明, 2020; Kaldor, 2022). 오늘날 금융화의 발달에 따라 주택임대소득처럼 미래에 정기적인 소득을 창출할 수 있는 모든 물건은 그 소득 흐름의 자본화에 기초하여 수익성 자산이 되고, 의제자본이 되며, 증권화 대상이 되어서 시장에서 거래된다.

이처럼 의제자본은 미래소득에 대한 계약적 청구권, 즉 아직 생산되지 않은 부에 대한 청구권이기 때문에 의제자본의 팽창은 불확실한 미래생산에 대한 선매권(preemption) 행사의 증가를 의미한다. 따라서 의제자본은 한편으로는 사회에서 생산 또는 실현될 수 있는 가치에 대한 청구권(가치증식)을 보장한다는 의미에서는 자본적 성격을 갖는다. 그러나 반대로 그 자본적 가치는 사회에서 가치를 생산하는 과정과는 달리 의제자본 자체의 운동 법칙에 따라 형성되기 때문에 투기적 성격과 의제적 성격을 갖는다. 이렇게 의제자본은 자본적 성격과 의제적 성격이라는 이중성을 띤다(Alves, 2023; Durand, 2017; Marx, 1959, 465, 467).6)

이처럼 금융화와 의제자본의 발전은 수익청구권 대상의 확대와 거래시스템의 발달을 촉진하고, 인클로저에 기반한 모든 것의 상품화와 자산화(assetization)를 이끌면서 새로운 이윤 창출 기회를 확장한다. 인클로저가 비자본주의적 영역과 대상을 자본주의적 내부관계로 포섭하는 과정이기 때문에 디지털 플랫폼 경제처럼 새로운 커먼즈(공유자원, commons)가 계속 만들어지는 현대 자본주의에서도 인클로저는 계속 필요하고, 금융화와 의제자본의 발달에 따라 더욱 원활하게 이루어진다(곽노완・권정임, 2020; Angus, 2023; Chatterton and Pusey, 2020; Foster et al., 2021; Harvey, 2003). 커먼즈는 오늘날에도 집단적 노동에 기초하여 생산되는 동시에 상품화 및 화폐화된 형태로 자본에 의해 지속적으로 인클로저가 되고 전유된다. 물론 도시의 다양한 공간들도 민간, 공공・국가의 이해관계에 따라 인클로저와 사회적 통제, 전유의 대상으로 분화된다(Harvey, 2012, 72, 777). 그리고 금융화는 자본조달과 금융대출을 통해 생산영역은 물론 일상 생활영역도 지배하고, 미래 노동을 담보로 자산화시킬 수 있다. 따라서 경제와 일상의 금융화는 인클로저 대상을 전통적인 토지를 넘어 자연자원은 물론, 공간적 하부구조, 일상적 생존수단, 개별 가구로까지 넓힌다. 그만큼 재생산과 가사영역도 금융화의 심화에 따른 개별 가구의 부채증가에 기반하여 축적을 위한 무대로 전환된다(Angus, 2023; Dutta, 2018; Martin et al., 2008).

도시 맥락에서 인클로저를 통해 커먼즈를 사적으로 전유하는 중심 경로는 여전히 토지지대와 부동산 임대료의 수취이다(Harvey, 2012; 77). 그러나 금융화에 따른 인클로저의 확장은 이러한 전통적인 지대범주 적용의 확장을 낳는다. 오늘날 토지를 넘어선 대상으로까지 지대범주를 적용할 수 있는가를 놓고 논란이 있으나 인클로저의 확장을 바탕으로 한 지대 경제화의 대상은 지식, 소프트웨어, 자연자원, 빅데이터, 하부구조 등에 이르고 있다. 이와 같은 인클로저의 확장과 임대 자산화를 바탕으로 수익을 향유하는 것을 일컬어 ‘이윤의 지대화’(becoming-rent of profit)라고 한다.7) 이러한 지대화 현상은 금융화의 발전과 밀접한 관련 속에서 전개되고 있다. 자산 대여와 이용에 따른 미래소득 흐름을 자본화하는 자산소유권 가격형성과 소유권 거래를 금융화가 촉진하고, 미래소득 흐름을 담보로 한 권리의 증권화를 통해서는 새로운 자산의 창출과 인클로저 금융의 조달을 쉽게 하기 때문이다. 이처럼 금융화의 발전은 자금조달과 수익 회수 체계에서 일종의 ‘지대낳는 자본’이라는 형태를 통해 이윤을 촉진하지만 동시에 ‘생산과정을 통한 새로운 가치 창출이 없는 가치증식’이라는 모순된 형태를 띤다(Birch and Ward, 2024; Christophers, 2020; Teixeira and Rotta, 2012; Vercellone, 2010).

포드주의 축적체제에서는 지대범주가 경제적으로 주변적 위치에 머물렀다면 현대의 금융화 경제에서는 지대수취 대상의 확대와 이윤의 지대화 현상이 동시에 발전하면서 지대범주가 강력하게 부활하고 있다. 이 때문에 자산소유와 지대소득이 불평등을 심화시키는 주범으로 인식되고 있다(Mazzucato et al., 2023; Manning, 2023). 지대는 중세 지주제도의 소멸과 더불어 사라지거나 감소한 것이 아니다. 오히려 현대 경제에서 자연적으로 희소하거나 인위적으로 희소한 상태를 만드는 자산의 소유, 점유, 통제, 즉 새로운 재산권의 제도화로 인해서 현대 경제는 지대범주가 점점 더 큰 비중을 차지하는 경제로 변한 것이다. 이제는 토지를 넘어 자연, 생물종, 지식, 지역을 가리지 않고 끊임없이 새로운 지대 관계가 출현하고 있다. 21세기 자본주의는 이윤의 지대화가 더욱 확장・심화되고, 그만큼 자본축적의 수탈적 성격도 더욱 강화되고 있다(Carson, 2017; Foster, 2022).

한편 좁은 본래적 의미에서 금융화는 물건과 자산을 금융자산(financial asset)으로 전환하는 것을 의미하고, 화폐와 금융의 역사에서 한 획을 긋는 것으로서 금융화 현상은 증권화와 파생금융상품의 확대가 핵심이다. 특히 공간은 ‘부동산’이라는 물리적 성격을 본질로 하는데, 이동성이 가장 높은 금융자산으로 전환된다는 의미에서 공간의 금융화는 현대 경제의 금융화 현상을 가장 극적으로 보여주는 것이고, 특히 주택이 그 중심이다. 따라서 금융적 인클로저의 가장 극적인 형태이자 고도화된 형태가 주택의 금융적 인클로저이다. 그만큼 주택부문 인클로저에서 현대 자본주의의 특징과 모순이 가장 복합적으로 드러나고, 자본주의적 인클로저의 오랜 특징인 해체와 재구성의 이중적 과정이 주택의 금융화・증권화를 통해서 더욱 격렬하게 진행되고 전면화된다(Martin et al., 2008).

금융화의 발달은 한편으로는 상이한 속성의 자산 유형들을 동일한 수익률 준거로 비교・평가한 토대 위에서 투자하는 것을 의미한다. 따라서 금융적 계산이라는 단일 척도로서 공간의 차이를 사상시키는 극단적 추상화를 추구하게 된다. 동시에 금융화는 지리적 공간의 다양한 속성과 그 차이를 이용하는 새로운 투자와 이윤 기회를 추구한다. 특히 인종적 주거지 분화를 새로운 이윤추구 기회로 포섭하는 금융화 시스템(서브프라임 모기지 대출과 파생금융상품)의 발달, 주거지리를 바탕으로 한 약탈적(predatory) 주택금융과 지대자본주의 심화가 대표적인 사례이다(이후빈. 2017; Aalbers, 2019; Fields and Raymond, 2021; Seymour and Akers, 2019; Wijburg et al., 2018). 현재 주택 금융화와 관련한 주요 연구 쟁점은 민영화된 케인스주의와 주택가격 상승, 경제지대 추출의 통로로 기능하는 자산으로서 주택과 주택시장의 지대화 경향, 금융화와 토지주택은행, 금융위기와 단독임대주택 기반 증권화, 민간기업형 임대사업자의 출현과 금융화된 지주(월스트리트 지주)의 지배, 기회주의적 투자와 글로벌 기업형 지주, 주택투자에서 기관투자가와 초국적 사모펀드의 다중 공간스케일 전략, 남반구 신흥 주택시장에 대한 금융자본의 공격적 확장 등의 영역으로 복잡 다변화되고 있다. 그만큼 주택의 금융화와 인클로저는 현대 자본주의의 특징과 변화를 잘 드러낸다고 할 수 있다(김수현, 2022; 김용창, 2017; Nethercote, 2020; Norris and Lawson, 2023; Ryan-Collins and Murray, 2023; Wijburg et al., 2018).

본 연구를 이론적 관점에서 보면, 기존의 연구들과 달리 공공자원의 민영화와 같은 정부 정책이나 제도를 통한 인클로저가 아니라 금융화와 같은 성숙한 자본주의의 시장원리 작동이 인클로저의 중요한 계기를 제공한다는 관점에서 분석하는 것이다. 주택 인클로저는 사회주택의 민영화와 상품화와 같은 기제를 통해서 발생하기도 하지만 금융공황을 매개로 한 새로운 증권화 시스템을 통해 대규모로 발생한다는 것, 즉 시장에 의한 인클로저를 분석하는 것이 본 연구의 이론적 관점이다. 주택의 금융화로부터 금융위기와 주택 압류가 광범위하게 발생하여 인클로저의 계기를 제공하였는데, 다시 이러한 인클로저의 추진수단으로서 기존에는 없던 금융상품인 단독주택 임대료 기반 증권화를 이용하는 모순적 과정을 분석한다. 그리고 새로운 인클로저는 재산권의 재편성을 수반하고, 특히 증권상품과 같은 의제자본은 미래의 불확실한 소득을 보장받기 위해 강력한 재산권 보장을 추구하기 때문에 국가의 역할이 중요하다(杉野圀明, 2020). 이를 위해 새로운 증권화 기반 주택 인클로저 과정에서 전개된 국가 역할의 선택성을 검토한다. 이처럼 주택의 금융화를 인클로저와 본원적 축적 관점에서 접근하고, 자본주의의 가장 고도화된 발전 형태로서 증권화 기반 주택 인클로저의 형성 기제와 성격, 새로운 이윤 창출 기제를 밝힘으로써 현대 자본주의의 축적 성격을 드러내려는 것이 본 연구의 이론적 입장이다.

3. 주택의 금융화와 주거의 불안정: 주택 압류와 퇴거, 그리고 주거상실

1) 금융적 주택 인클로저 분석자료와 특성

금융화에 따른 인클로저에서 가장 중요한 현상이자 문제는 자가소유 주택으로부터 거주지 축출(박탈, displacement)이다. 이러한 자가소유 상실과 인클로저를 분석하기 위해서는 ‘깡통주택’(underwater mortgages)8), 주택 압류(foreclosures), 퇴거(evictions)에 관한 자료가 필요하다. 현재 미국 전역을 대상으로 깡통주택 및 주택 압류와 관련한 시계열 자료들을 체계적으로 수집하는 기관은 민간부동산정보회사이다. 대표적인 회사가 아톰데이타솔루션스(ATTOM Data Solutions)이다. 아톰의 주택 압류 자료는 사법적・비사법적 압류 절차 모두를 포함하는 것으로서 압류의 3단계 자료인 채무불이행공지단계(Notice of Default and Lis Pendens), 공개압류경매(public foreclosure auctions), 은행유입부동산(bank real estate owned; REO) 자료를 모두 통합하여 제공한다. 또 다른 대표적인 민간부동산 정보회사는 질로우(Zillow)이다. 질로우는 미국 최대의 온라인 부동산거래 플랫폼이자 부동산정보회사로서 분기별로 정기적인 깡통주택 정보를 제공한다. 데이터 분석업체인 코어로직(CoreLogic) 역시 주택 모기지와 연체율, 주택 압류, 보험, 자본시장 및 기타 공공부문과 관련한 정보를 제공하며, 대표적인 주택가격지수(S&P CoreLogic Case-Shiller)를 발표한다.

강제퇴거 자료의 경우, 최근 연방도시주택개발부(HUD)가 3가지 유형의 퇴거 자료를 전국 단위에서 데이터베이스로 구축하는 타당성 검토보고서를 작성하였지만 아직 공식적인 자료는 집계하지 않는다(HUD, 2021; 11-13).9) 현재 퇴거와 관련하여 가장 포괄적인 자료는 「프린스턴대학교 퇴거연구소」(Princeton University Eviction Lab)에서 구축하는 자료이며, 2018년 5월 최초로 미국 전체의 퇴거 자료를 구축하였다. 이 연구소의 퇴거 자료 구축은 2000~2018년 기간을 대상으로 9,990만 건의 법원퇴거소송 기록을 바탕으로 미국 전역의 강제퇴거소송접수(eviction filings)와 반복적 퇴거 위협에 처한 가구수를 추계한 것이다. 자료 누락과 과소 추계 가능성을 고려해 베이지안 계층모델을 이용한 자료 구축도 병행하여 총 6,970만 건의 퇴거 사례 자료를 구축하였다. 이 자료에는 법원을 통하지 않는 퇴거 위협(비공식 퇴거 위협) 자료와 주택 압류 자료는 포함되지 않는다(Gromis, 2019; Gromis et al., 2022).10) 이 자료는 지역사회의 주거단체들과 협의・검토를 거치지 않는 관계로 지역 단위에서 발생하는 퇴거 문제를 충분하게 이해하지 못하고, 퇴거 건수를 적게 산정한다는 비판도 받고 있다.

또 다른 퇴거 관련 전국 단위 자료는 비영리 정책연구소인 「새로운 미국재단」(New America)과 비영리 시민단체인 「데이터카인드」(DataKind)가 함께 구축하여 발표하는 자료가 있다. 이 자료는 「미래재산권프로그램」(Future of Property Rights Program; FPR)의 일환으로 이루어지며, 강제적 거주지 축출을 분석하기 위해 퇴거 자료와 압류 자료를 결합한 주거상실(housing loss) 자료를 카운티 단위로 구축(Foreclosure and Eviction Analysis Tool; FEAT)한다. 이 자료는 미국 전체 3,143개 카운티 가운데 2,221개 지역의 자료를 구축한 것이며, 주택모기지 압류 자료는 아톰자료, 퇴거 자료는 프린스턴대학교 퇴거연구소 자료를 활용한 것이다. 여기서 압류의 경우는 채무불이행 압류만을 계산하기 위해 압류 전 상태 자료는 제외한다. 따라서 압류 자료는 채무불이행과 압류 절차에 따른 부동산 거래의 대표적 3대 유형에 해당하는 압류매각, 급매물(short sales), 유입부동산을 포함한다. 전국 단위에서 퇴거 자료는 2014~ 2016년 기간에 대해 구축하였고, 압류 자료는 2014~2018년 자료이다. 따라서 전국 단위에서 퇴거와 압류를 결합한 주거상실률과 주거상실지수 자료는 2014~2016년 기간에 대해 구축되었다(Robustelli et al., 2020).

2) 주택금융위기와 주거 불안정의 지리

주택금융위기에서 가장 큰 쟁점 가운데 하나는 약탈적 대출과 증권화이다. 2000년대 들어 주택가격이 빠르게 오르는 것에 편승하여 투기적 주택거래가 만연하였고, 신용이 낮은 대출자를 대상으로 하는 서브프라임 모기지(subprime mortgage) 대출과 같은 약탈적 주택담보대출이 크게 증가하였다. 매매차익을 위해 단기간에 매도할 목적으로 주택을 매입하는 투기적 투자인 초단기매매(home flipping)는 금융위기 직전인 2006년 1분기에 정점에 달했고, 시장에 나온 주택의 11.3%가 이러한 방식으로 거래되었다(CoreLogic, 2019). 이러한 주택가격의 상승으로부터 과거 대출 기피 지역에 대해서도 ‘로보-사이닝’(robo-signing)11)이라 불릴 정도의 약탈적 대출이 성행하였다. 이러한 대출의 결과 2006년 약 6,000억 달러의 서브프라임 대출이 실행되었고, 대출의 대부분이 증권화되었다. 이 해 서브프라임 대출은 총모기지 금액의 23.5%를 차지하였다. 금융위기 이전에도 프라임 대출(prime loans) 자격이 있었지만 36%는 서브프라임 대출을 받았고, 이들은 주로 흑인과 라틴계에 과도하게 집중되었다. 2005~2009년 기간 기준 금융위기에 따른 주거자산 손실 피해도 이들 유색인종에게 집중되었다. 백인의 평균 순자산은 16% 감소한 반면, 라틴계와 흑인은 각각 66%, 53%의 감소를 가져와 금융위기는 재산소유권뿐만 아니라 재산 가치의 난폭한 재편성을 수반하였다(이후빈, 2017; Henry et al., 2013; Garg, 2018).

이와 같은 비적격 모기지를 구입하여 증권화시킨 민간금융기관발행 주택모기지증권(private-label RMBS), 즉 민간금융기관보증 비기관 주택저당증권(non-agency MBS: Mortgage Backed Securities) 시장의 빠른 성장이 2007년 금융위기의 주요 원인이 되었다. 이러한 비기관 민간 MBS (RMBS)는 2000년대 들어 급격하게 증가하였고, 2004~2007년 기간에 집중적으로 발행되었다. 이 기간에는 전체 MBS 시장에서 차지하는 비중이 32.4%~47.5%에 달하였고, 특히 서브프라임 모기지, 재실행대출의 증권화가 집중적으로 이루어졌다. 정점에 달했던 2006년에는 1조 2,780억 달러가 발행되어 전체 시장의 약 절반을 비기관 MBS가 차지하였다(표 1 참조).

표 1.

미국 주택저당증권(MBS) 발행 추이(단위: 10억 달러)

| 발행주체 | 기관(FHLMC, FNMA, GNMA) | 비기관 | 기관-비기관 구분 | 발행 비중(%) | |||||

| 연도 | MBS | CMO | CMBS | RMBS | 기관 | 비기관 | 합계 | 기관 MBS | 비기관 RMBS |

| 2000 | 484.4 | 100.0 | 47.1 | 148.4 | 584.4 | 195.5 | 779.9 | 74.9 | 19.0 |

| 2001 | 1,089.7 | 389.3 | 67.4 | 272.0 | 1,479.0 | 339.5 | 1,818.5 | 81.3 | 15.0 |

| 2002 | 1,446.3 | 593.2 | 54.4 | 421.0 | 2,039.5 | 475.4 | 2,514.9 | 81.1 | 16.7 |

| 2003 | 2,164.3 | 624.8 | 83.5 | 664.6 | 2,789.1 | 748.1 | 3,537.2 | 78.9 | 18.8 |

| 2004 | 1,035.9 | 373.9 | 101.0 | 917.8 | 1,409.9 | 1,018.8 | 2,428.7 | 58.1 | 37.8 |

| 2005 | 995.6 | 334.2 | 175.8 | 1,259.1 | 1,329.8 | 1,434.9 | 2,764.7 | 48.1 | 45.5 |

| 2006 | 903.7 | 295.6 | 213.8 | 1,278.0 | 1,199.3 | 1,491.8 | 2,691.1 | 44.6 | 47.5 |

| 2007 | 1,148.3 | 257.2 | 240.9 | 788.2 | 1,405.5 | 1,029.1 | 2,434.6 | 57.7 | 32.4 |

| 2008 | 1,173.9 | 150.1 | 17.3 | 52.7 | 1,323.9 | 70.0 | 1,394.0 | 95.0 | 3.8 |

| 2009 | 1,777.4 | 311.2 | 11.0 | 72.5 | 2,088.6 | 83.5 | 2,172.1 | 96.2 | 3.3 |

| 2010 | 1,428.3 | 493.1 | 24.6 | 66.6 | 1,921.3 | 91.3 | 2,012.6 | 95.5 | 3.3 |

| 2011 | 1,242.3 | 410.9 | 34.5 | 37.1 | 1,653.2 | 71.6 | 1,724.8 | 95.8 | 2.2 |

| 2012 | 1,758.7 | 360.5 | 48.0 | 27.9 | 2,119.2 | 76.0 | 2,195.1 | 96.5 | 1.3 |

| 2013 | 1,624.3 | 357.7 | 88.0 | 50.2 | 1,982.0 | 138.2 | 2,120.2 | 93.5 | 2.4 |

| 2014 | 989.0 | 276.2 | 100.6 | 73.9 | 1,265.2 | 174.5 | 1,439.6 | 87.9 | 5.1 |

| 2015 | 1,330.8 | 270.6 | 101.8 | 97.4 | 1,601.4 | 199.3 | 1,800.7 | 88.9 | 5.4 |

| 2016 | 1,559.6 | 320.6 | 78.4 | 85.5 | 1,880.2 | 164.0 | 2,044.2 | 92.0 | 4.2 |

| 2017 | 1,402.4 | 308.4 | 98.0 | 125.9 | 1,710.8 | 223.9 | 1,934.7 | 88.4 | 6.5 |

| 2018 | 1,334.4 | 270.2 | 88.7 | 181.4 | 1,604.6 | 270.1 | 1,874.7 | 85.6 | 9.7 |

| 2019 | 1,706.8 | 291.1 | 105.1 | 139.7 | 1,997.8 | 244.7 | 2,242.6 | 89.1 | 6.2 |

| 2020 | 3,559.6 | 465.2 | 58.9 | 187.3 | 4,024.8 | 246.2 | 4,271.0 | 94.2 | 4.4 |

| 2021 | 3,717.7 | 457.8 | 137.2 | 271.7 | 4,175.5 | 408.9 | 4,584.4 | 91.1 | 5.9 |

2006년부터 대출금 상환 부담이 크게 늘기 시작하였으며, 2007년 본격적인 주택금융 위기가 시작된 이후 주택가격이 하락하면서 깡통주택(깡통모기지)이 늘어나고, 부실채권 처리를 위한 주택 압류 역시 빠르게 증가하였다. 깡통주택이 정점에 이른 2012년 1분기 Zillow의 깡통주택 자료에 따르면 주택담보대출을 받은 주택소유자의 31.4%, 1,570만 호가 깡통주택 상태에 놓였다.12)

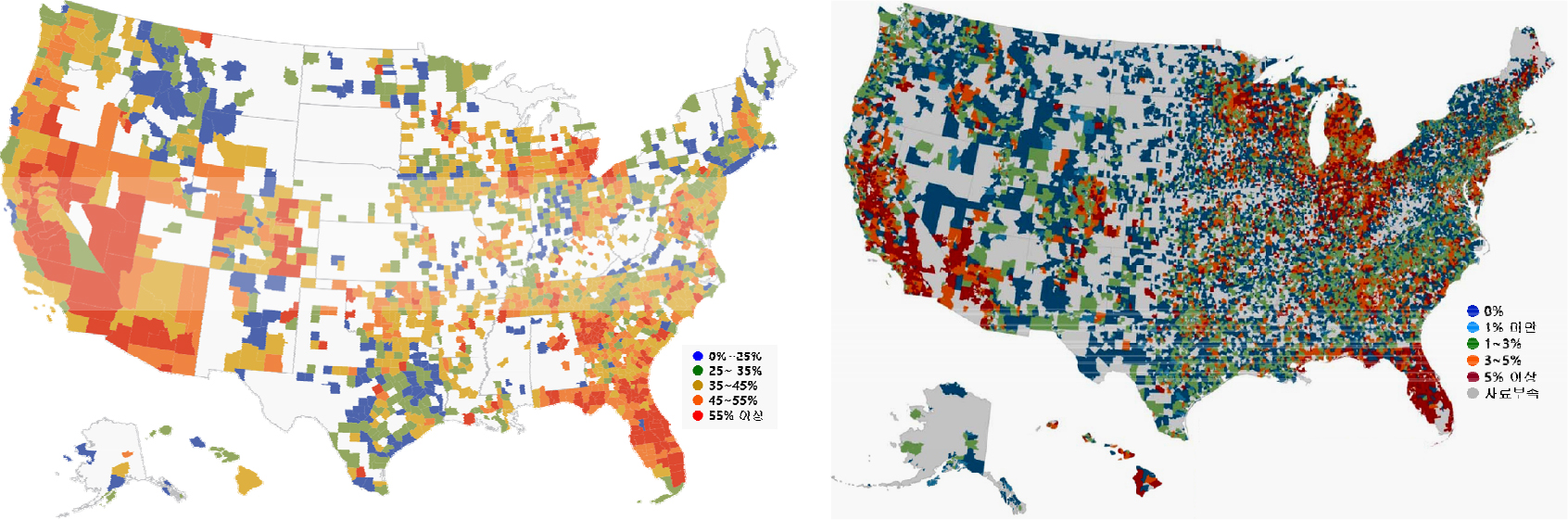

그림 1은 2012년 4분기 기준으로 카운티 지역별 깡통모기지 비율을 나타낸 것이다. 금융위기는 국가적・지구적 차원에서 전개되는 공황을 의미하지만 그 구체적 영향과 피해는 지리적으로 동일하지 않고 지역적으로 큰 차이를 보인다. 붉은색 계열일수록 깡통모기지 비율이 높은 것을 나타내며, 깡통모기지 비율이 낮은 지역은 부유한 뉴욕시와 샌프란시스코 주변 일부를 제외하고는 대부분 농촌지역이다. 이처럼 깡통주택 비율은 지리적으로 편차가 커서 특히 높은 지역은 캘리포니아, 플로리다, 네바다, 애리조나, 조지아 지역이며, 812개 대도시권 가운데 36개 도시권에서 담보대출 주택의 50% 이상이 깡통주택 상태였다. 라스베가스 71.0%, 피닉스 55.5%, 애틀랜타 55.2%, 올랜도 53.9%, 리버사이드 53.4% 등이 대표적인 지역이다. 깡통주택 상태에 놓이면 원리금 상환 연체비율이 높아지고 그에 따라 주택 압류 가능성도 커지게 된다(Zillow, 2012).

그림 1.

미국의 지역별 깡통모기지 비율(좌)과 주택압류 비율(우)

주: 좌측은 2012년 4분기 기준 카운티별 깡통모기지 비율이고, 우측은 2009년 6월 기준 우편번호구역 단위별 주택 압류와 은행유입부동산 상태에 놓인 대출비율.

자료와 출처: 좌측은 CoreLogic Negative Equity Report(Hockett, 2013), 우측은 Federal Reserve Bank of San Francisco(Nolte, 2009).

2009년에 이르면 금융위기 효과가 본격적으로 나타나면서 캘리포니아, 플로리다, 애리조나, 네바다와 같은 이른바 해변・사막지역 주(Sand States)에서 주택 압류가 집중적으로 나타났다. 이들 지역은 빠르게 인구와 경제가 성장하면서 주택 수요 역시 빠르게 늘어나 소득 증가에 비해 주택가격 상승이 컸던 지역이었다. 소득과 주택가격 사이 격차가 커지면서 주택 구입을 위한 비전통 비적격 모기지 대출이 집중적으로 이루어졌고, 금융위기의 주요 원인이었던 민간보증 증권화의 약 절반이 이들 4개 지역에서 이루어졌다(그림 1 참조; Nolte, 2009; Olesiuk and Kalser, 2009).

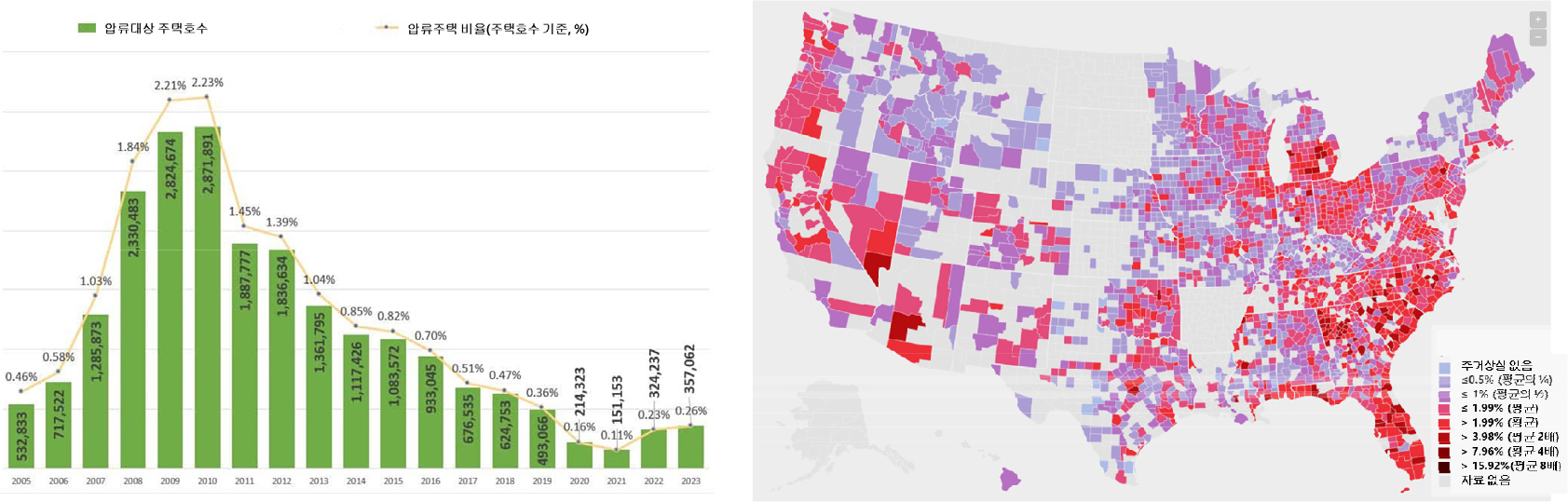

ATTOM 자료 기준으로 주택 압류가 정점에 달한 시기는 2010년으로 한해에만 287만여 호가 압류되었고, 2007~ 2016년 기간 10년간 압류주택 수는 17,533,170호로 주택담보대출을 받은 가구가 대규모로 주택을 상실하였다(그림 2 참조).13) 금융위기 초기 3년 동안 흑인과 라틴계는 약 8%가 압류로 주택을 상실한 반면에 백인은 4.5%에 불과하였다. 금융위기 동안 백인 대출자에 비해 압류로 주택을 상실할 확률이 흑인은 76%p, 라틴계는 71%p 더 높았다(Gruenstein et al., 2010; Henry et al., 2013).

그림 2.

미국의 주택 압류 변동(좌)과 주거상실율(우)

주: 좌측은 미국의 연도별 주택압류 활동 변화추이, 우측은 카운티별 주거상실율 2014~2016년 평균

자료: DataKind & ATTOM, 출처: ATTOM(2024), Robustelli et al.(2020).

이와 같은 주택 금융위기를 포함하여 오늘날 거주지 축출의 원인은 매우 다양하지만 가장 대표적인 두 형태인 퇴거와 압류를 통해 주거상실(housing loss)을 경험하고 있다(Robustelli et al., 2020). 주거상실 또는 비자발적 거주지 축출(forced displacement)에 대한 개념과 통계는 아직 정비되어 있지 않지만 미국의 경우, 강제이주와 대응이주 형태로 매년 대규모로 미국인들이 주거를 상실하고 있다. 강제이주에는 임대료 미납 등에 따른 퇴거(eviction), 채무불이행에 따른 모기지 압류(mortgage foreclosure), 세금 체납에 따른 조세압류(tax lien foreclosure), 공용수용(eminent domain), 집단상속재산 분할 매각 등이 있다. 대응형 이주에는 허리케인, 기후변화 등의 자연재해 이재민, 임대료와 부동산 가격 상승에 따른 젠트리피케이션 등이 있다. 이 가운데 압류와 퇴거가 시장의 작동에 따른 전형적인 강제이주이고, 금융화의 심화에 따라 그 규모가 커지고 있다. 퇴거는 민사법원 퇴거소송 자료 기준으로 매년 370만 건이 접수되고, 이는 임대 가구의 약 7% 수준에 이르며, 법원 시스템 외부에서 발생하는 비공식 퇴거를 포함하면 2~5.5배의 크기로 발생한다(Kepes, 2023).

실제 발생한 퇴거를 모두 반영하는 자료는 아니지만 프린스턴대학교 퇴거연구소 자료에 따르면 미국에서 매년 평균 360만 건의 퇴거소송사건(eviction cases)이 발생하고 있으며, 이 가운데 연평균 150만 가구가 법원으로부터 퇴거판결(eviction judgments)을 받는다. 이는 2010년 압류위기가 절정에 달했을 때, 경매가 완료되어 압류종결에 이른 120만 가구를 초과한 수치이다(Gromis, 2019). 그만큼 금융위기의 압류 위협 못지않게 집주인에 의한 일상적 퇴거위협이 만연하고 있다는 것이다. 특히 빈곤율이 높은 지역, 흑인 임차인이 많은 지역, 여성 가구주가 많은 지역에 퇴거가 집중되어 있다(Hepburn et al., 2023).

퇴거와 압류를 결합한 주거상실 자료 기준으로 보면, 금융위기가 진정된 2014-2016년 기간에도 전미 평균 퇴거율은 2.6%로 90만 임대 가구 이상이 매년 자신의 주거로부터 퇴거당한다. 그리고 2014~2018년 기간에 대략 67만 가구, 또는 모기지를 가진 주택소유자의 1.5%가 매년 압류로 자신들의 집을 잃는다. 비백인가구 비율이 높은 카운티가 전반적으로 높은 퇴거율과 주거상실을 보이며, 임대료 부담이 높은 가구의 비율이 증가하면 그만큼 퇴거와 압류비율 역시 증가한다. 이러한 주거상실로 인해서 주거와 근린지역의 사회경제적 불안정이 커진다. 범죄, 퇴락, 부동산 가치 하락 등의 관점에서 측정한 기준으로 볼 때, 압류주택 1호당 지역사회에 약 17만 달러의 손실을 유발하는 것으로 나타났다(그림 2 참조; Robustelli et al., 2020).

4. 금융적 주택 인클로저의 전개와 새로운 도시 대토지소유

1) 금융위기 해결 전략과 국가의 선택성

금융위기가 개별 가구에는 주택 압류와 주거상실, 지역사회에게는 지역쇠퇴와 경제기반의 붕괴를 초래하였고, 금융자본에게는 원리금 상환 연체와 부실채권의 문제를 낳았다. 이러한 상황에서 개별 가구, 지역사회, 금융자본 등이 처한 서로 다른 이해관계를 바탕으로 국가의 개입이 이루어질 수밖에 없다. 주택금융위기 해결 전략에는 크게 두 가지 접근이 있다. 하나는 개별 가구의 입장에서 주택담보대출채권(mortgage, 이하 모기지)을 조정하는 것으로서 부채감축이나 모기지를 공용수용하는 방법이다. 다른 하나는 사모펀드, 기관투자가 등을 이용하는 시장을 통한 해결 전략, 즉 새로운 상품화와 금융화(증권화)를 이용하는 방법이다.

먼저 주택담보대출 부채조정 방법은 파산법의 개인회생 절차와 모기지 공용수용 방식을 활용하는 것이다. 미국 파산법(Bankruptcy Code) 제13장 개인회생 절차를 이용하는 방법은 모기지 담보채권의 분해(mortgage strip-down) 또는 채권강제감축(cramdown)을 통해서 주택압류와 담보대출 연체문제를 해결하는 방법이다. 이 방법은 파산법 제506(a)조에 근거하여 주택의 현재가치가 모기지 원금 잔액보다 적을 경우(undersecured), 담보물의 가치까지만 담보 부채로 인정하고, 즉 현재 시장가치에 해당하는 부분만큼을 담보채권으로 인정하고, 초과 부문은 무담보 부채(채권)로 파산법원이 회생계획안(reorganization plan)을 확정・결정하는 것이다. 그러나 동법 제1322(b)(2)조에서는 담보물이 채무자가 거주하는 주택일 경우에는 모기지 은행의 권한을 축소 조정할 수 없도록 하여 모기지 담보채권의 분해(채무 재편성 계획 강제인가)를 불허하였다. 즉 법원이 개인회생 신청자의 주택담보대출 권리 변경을 허용할 수 없도록 함으로써 주 거주 주택(principal residence)의 담보대출은 회생계획에서도 100% 변제를 받게 되는 것이다. 이러한 상반된 규정에 대한 연방항소법원들 사이 이견이 발생하자 미국 연방대법원은 1993년 판결(Nobelman v. American Savings Bank)에서 채권자를 보호함으로써 주택금융을 원활하게 조달하는 것이 입법 의도이기 때문에 이러한 강제적 채무회생(조정)계획인가를 불허한다는 판결을 내렸다(김신영 등, 2020; 박창균・한도숙, 2011; Kong, 2014; Li et al., 2019).

이러한 이른바 주 거주 주택 담보채권에 대한 권리변경 금지 규정은 1978년 연방 파산법을 제정하면서 만들어졌던 조항이며, 이 조항을 개정하여 금융위기를 해결하려는 접근이 새롭게 제안된 것이다. 즉 개인회생 절차로서 파산법원이 주택담보대출을 변경할 수 있는 명령을 내릴 수 있도록 해야 한다는 방법이 제시된 것이다(Kong, 2014). 그러나 미국 오바마 행정부와 민주당은 금융기관에 대해서는 대규모 구제금융을 제공하였지만 주택 담보대출을 받고 압류위기에 처한 주택소유자들을 보호하지는 못하였다. 오바마 정부는 주택 압류 증가를 억제하기 위해 파산법 제13장의 권리변경 금지 규정을 변경 또는 폐지하는 내용의 채무재조정계획 법안을 2009년 추진했으나 금융업계와 공화당의 반대에 부딪히면서 상원에서 무산되었고, 강력한 추진 의지를 보이지 않았다.

또 다른 주택부실채권 대책으로서 2012년 초에 제시되었던 것이 깡통주택 모기지 공용수용 방법이며, 가장 급진적이고 혁신적인 대안이다. 이 대책은 주택소유자에게 유리하도록 융자조정을 하기 위해 정부가 공용수용권을 발동하여 대출 기관의 깡통주택 모기지를 강제취득하는 방법이다(Brown, 2012; Christophers and Niedt, 2016). 모기지 공용수용은 약탈적 대출의 책임이 있는 대출 기관의 주택 압류 남용을 방지하고, 주택소유자의 거주 안정과 지역사회 안정을 유지하기 위해 제안되었다. 이 전략은 주택 압류를 통한 거주자 축출보다는 차입자가 기존 자가소유 주택에 계속 거주할 수 있게 하면서 부실채권 문제를 처리하는 방식으로서 일종의 「역 켈로」(inverse Kelo) 접근이라고 할 수 있다(Hockett, 2012).

찬성하는 입장에서는 도시・지역개발 사업에 적용하는 공용수용과 공익개념을 압류위기에 처한 주택 모기지의 해결에도 마찬가지로 적용할 수 있고, 주택부실채권 처리와 관련된 다양한 이해관계들과 집단행동 문제를 일괄적으로 처리하는 데는 공용수용 방식이 효과적이라는 입장이다(Hockett, 2013; Poupore, 2013). 반면에 공용수용을 반대하는 입장에서는 모기지 수용이 장기적으로 비용이 많이 드는 법적 다툼으로 이어질 것이며, 신용산업의 혼란을 유발한다는 것이다(De Leon, 2014; DellaPelle and Kestner, 2013).

이러한 계획은 2012년 캘리포니아주에서 처음으로 추진되었으나 월스트리트와 주요 금융기관들의 강력한 반대에 직면하였다. 연방정부 역시 이러한 계획에 반대하였다. 미국처럼 인종과 소득기반 주거지 분화가 뚜렷한 도시지리에서 깡통 모기지와 주택 압류의 폐해는 아주 국지적 성격을 띠는 쟁점일 수밖에 없는 반면, 국가적 법 집행 차원에서는 국지적 영향의 주택 모기지 위기를 근거로 사유재산을 강제로 매입하는 공용수용권 발동의 정당성을 확보하기가 어렵다는 것이다. 결국 연방정부는 금융위기 대책으로 다양한 방법을 시행하였지만 깡통 모기지를 정책대상으로 삼지는 않았으며, 깡통 모기지 주택을 파산법에서 포괄하려는 의회의 시도 역시 모두 실패하였다(Hockett, 2013; Christophers and Niedt, 2016).

이처럼 개별 가구를 구제하는 관점의 금융위기 해결 전략에서 국가의 선택적 철수와 달리, 실제 실현정책으로 등장한 것은 국가의 새로운 역할 전개를 통해 주택부실채권 문제를 해결하는 전략이었다. 바로 사모펀드와 기관투자가들을 이용하여 압류주택을 대상으로 새로운 증권화 시스템을 설계하는 방법을 적극 추진하였다. 금융위기를 기화(奇貨)로 금융적 인클로저를 일으킴으로써 기존의 개인 자가소유 기반의 소토지 소유를 기관투자가들이 지배하는 기업형 주택소유(corporate landlord), 즉 대토지소유로 전환시키고, 부실채권이 된 주택을 대상으로 새로운 상품화와 이윤추구 기회를 만드는 전략이다.

미국 연방주택금융청(FHFA: Federal Housing Finance Agency)의 감독 아래 연방지원기관(GSE: Government Sponsored Enterprise)은 기관투자가들에게 할인일괄매각방식(discounted bulk sales)을 통해 GSE 유입부동산(REO) 재고를 빠르게 줄여나가는 계획을 추진함으로써 저가에 주택부실채권을 사모펀드와 같은 기관투자가에게로 이전할 수 있는 길을 터주었다. 금융위기 발발 초기에는 압류 주택의 대부분이 서브프라임 대출과 연계된 비기관 MBS였으나 이후 연방주택저당공사(Fannie Mae)와 연방주택금융저당공사(Freddie Mac), 그리고 도시주택개발부(HUD)가 보증한 프라임 대출로까지 확산되었다. 2008년과 2014년 기간 GSE와 HUD는 전국적으로 총 227만 호의 유입부동산이 발생하였고, Fannie Mae 단독으로만도 110만 호 이상에 달했다. 2012년 FHFA는 GSE의 금융압박에서 벗어나기 위해 가능한 빠르게 유입부동산을 기관투자가에게 매각하는 프로그램인 「임대주택전환 프로그램」(REO-to-Rental Pilot Initiative)을 발표하였다. 2012년 2월 27일 애틀란타, 시카고, 라스베가스, 로스앤젤레스, 피닉스, 플로리다 일부 등 6개 대도시를 대상으로 오바마 행정부 처음으로 REO에 대한 일괄매각 공고를 냈다. 2014년 GSE의 주택부실채권 매각프로그램 시작 이래 2023년 6월 30일까지 누적 부실채권 매각건수(Non‐Performing Loans Sales)는 163,297건이고, 미상환원금잔액은 300억 달러였다. 이 가운데 Fannie Mae는 112,730건, Freddie Mac은 50,567건이었다. 매각지역은 뉴저지, 뉴욕, 플로리다주가 전체 부실채권 매각의 40%를 차지하였다. 이러한 GSE의 유입부동산 대규모 처분 프로그램은 고수익 기회주의 투자전략을 추구하는 사모펀드가 후원하는 매수자들에게 새로운 투자시장을 열어주었다(FHFA, 2024; Ganduri et al., 2023; Seymour and Akers, 2019).

이처럼 연방정부 기관이 사모펀드와 같은 기관투자가들에게 대규모 일괄매각 프로그램을 시행하면서 단독주택에서도 처음으로 기업형 임대주택 시장을 위한 새로운 길이 열렸다. 주택금융 위기를 계기로 만들어진 대규모 주택 압류 위기가 단독주택 임대시장에서 새로운 주택 상품화 기회와 ‘흔치 않은’ 투자기회, 새로운 이윤추구의 길(new way to profit)을 기관투자가들에게 제공한 것이다(Ganduri et al., 2023; Jabir et al, 2023). 이에 따라 기관투자가들은 GSE의 프로그램을 통해 주택부실채권을 일괄매입한 후, 매도자할부금융(land conract)14) 방식을 이용한 재판매 전략을 통해서 수익을 올리는 새로운 방식을 선보였다. 이들의 압류주택 취득은 주로 중서부와 남동부 지역, 대도시 단위로는 디트로이트, 클리블랜드, 톨레도, 세인트루이스, 시카고, 애틀란타 등에 집중되어 있다. 2008~2016년 사이에 1,157,786호의 압류주택을 매각한 Fannie Mae의 REO 매각 분포를 보면, FHFA의 대량매각대상 지역 확대에 따라 라스베가스, 피닉스 등 서부지역에서도 집중지역이 형성되었고, 이 프로그램을 통해 GSE는 애리조나, 캘리포니아, 네바다와 같은 주에서 임대주택 조건부로 사모펀드 투자가들에게 단독주택 포트폴리오를 매각하였다(Seymour and Akers, 2019).

명목상으로는 정부 지원이 지역주택시장 안정이었음에도 불구하고 해당 지역 외부의 기관투자가들에게 지역주택의 통제 기회를 부여하는 투자통로를 개척하여 준 셈이 되었다. 이들 투자가들은 간단한 개량 후 단기시세차익 실현 거래(quick flips for cash), 저소득층 주택매수자에 대한 매도자 할부금융매각, 다른 투자가에게 대량일괄전매, 침체시장에서의 헐값투매 등 다양한 주택매각과 처분방식을 활용하여 수익을 추구하였다. 이러한 약탈적 거래방식에 의한 주택인수는 흑인 지역사회에서 과도하게 나타났고, 약탈적 거래조항들을 포함하면서 주택금융위기 이후 또다시 주거 불안정을 심화시키고 있다(Goldstein and Stevenson, 2016; Pew Charitable Trusts, 2022; Seymour and Akers, 2019).

2) 단독주택 임대 기반 증권화와 기관투자가의 탄생

매도자할부금융방식을 이용한 기관투자가의 투자와 더불어 새로이 등장한 또 다른 대표적인 투자형태가 증권화 방식을 바탕으로 한 단독주택임대사업(SFR: single-family rentals)이다. 금융위기 이전 대규모 기관투자가들의 주택투자는 규모 확장이 쉬운 아파트와 같은 다가구주택(multifamily)에 집중하였고, 단독주택 임대시장은 사실상 무시하였다. 세계 최대 사모펀드 및 대체투자 회사인 블랙스톤(Blackstone Group)을 필두로 한 기관투자가들이 금융위기를 계기로 전통적인 주택 증권화(MBS)를 넘어 압류 단독주택의 임대소득을 바탕으로 증권화를 시도하는 새로운 금융투자상품을 설계하였다. 2012년 이전에는 단독주택 임대시장에서 기관투자가의 참여는 없었다. 2012년 블랙스톤이 설립한 Invitation Homes가 임대목적으로 압류주택을 일괄매입하여 보유한 최초의 기관투자가였다.

보통 단독주택은 실소유자가 거주목적으로 구입하는 형태이거나 임대의 경우도 소규모 개인투자가 중심의 시장이었다. 그러나 2010년부터 블랙스톤, 스타우드캐피탈(Starwood Capital) 등 기관투자가들이 약 10여 년에 걸쳐 GSE의 압류주택을 대량 일괄매입하여 임대부동산으로 전환하는 투자전략을 우선적으로 추진하였다. 이후에는 일반 시중은행들도 은행압류주택을 대규모로 매각하는 전략을 추진하였다. SFR 투자는 지리적으로도 특정 지역에 집중되어서 금융위기 영향을 크게 받은 조지아, 플로리다, 애리조나, 텍사스, 노스캐롤라이나, 사우스캐롤라이나, 네바다, 캘리포니아가 시장의 거의 90%를 차지하였다(Ganduri et al., 2023; Mills et al., 2019). 금융위기에 처하자 금융기관들은 다양한 방식으로 담보주택을 할인 매각하여 채권 회수를 시도하였고, 거래단위도 일괄 대량매각 방식을 추진하였다. 아울러 채무불이행에 따라 주택을 상실한 기존 소유자들은 임차인으로 전환하게 되고, 임대료가 상승하면서 기관투자가들이 단독주택 임대시장에 참여할 여건이 성숙되었다(이휘정, 2014; Charles, 2020).

이제 주택금융위기의 주범이었던 월스트리트는 앞서 살펴본 정부의 주택부실채권 처리 정책을 발판으로 다시금 새로운 이윤기회로 주택시장에 복귀하였다. 가격이 하락한 비정상 할인매물(distressed sales)을 대규모 일괄 매입할 수 있는 제도적・경제적 환경을 바탕으로 거대 글로벌 사모투자 회사들이 개인소유 주택을 대규모로 매입하여 임대주택으로 전환한 다음, 임대료 채권(정기적인 임대료 수입)을 기초로 한 유동화 증권(단독주택임대료담보채권, SFRS; single-family rental securitization)을 발행하였다. 이로써 단독주택의 새로운 금융 자산화가 실현되었고, 단독임대주택 시장이 본격적인 기관투자가의 투자대상이 되었다(Abood, 2018; Fields, 2018). 단독주택의 새로운 상품화와 증권화에 대한 정부의 지원이 위기의 주범인 월스트리트를 다시 주택 사냥꾼으로 활용하는 역설을 낳은 것이다. 이후 이들은 다시 막대한 금융이윤과 지대를 전유하는 프레임을 강고하게 구축하였고, 2014년 새로운 단체(National Rental Home Council)를 설립하여 정치적 로비력도 갖게 되었다.

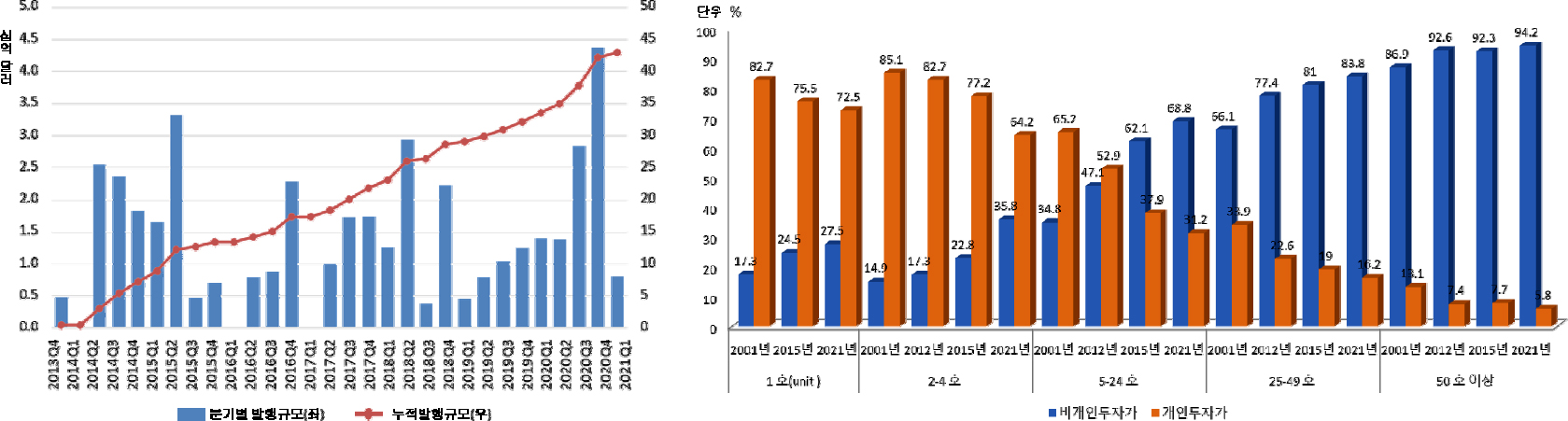

그리고 2017년에는 Fannie Mae가 블랙스톤의 증권에 10년 만기 거치식 일시상환대출 10억 달러를 투자하였다. 이후 단독주택 임대사업 분야가 하나의 새로운 투자 분야로 확고하게 자리 잡았고, 단독주택 임대시장에서 기관투자가가 지배력을 확장하게 되었다(Raymond et al., 2018). 2013년 이후 SFR 증권시장은 2022년 8월까지 총 735억 3,000만 달러 발행 규모의 시장으로 성장하면서 상업용부동산저당증권(CMBS) 시장에서 비중도 증가하고 있다. 2020년 이전에는 연평균 52억 5,000만 달러의 SFR 증권이 발행되었으나 2020년에 이르면 총 발행액이 100억 달러로 증가하였다(Arbor, 2024; LaForge, 2022; 그림 3 참조).

그림 3.

단독주택임대료담보채권의 발행 추이(좌)와 임대주택 투자유형・규모별 비중 변화(우)

자료와 출처: Amherst Pierpont(Fisher, 2021, 좌), U.S. Census Bureau, Rental Housing Finance Survey 각 년도(우).

이렇게 금융위기와 압류위기에서 정부의 제도적 지원을 바탕으로 단독주택 임대시장에 진입할 기반을 마련한 기관투자가들은 이후 일반 단독주택 부문에서도 기업형 임대사업자로 부상하였다. 이들은 금융위기 이후에는 압류주택 시장에서 매수는 줄이는 대신에 주요 대도시권에서 기존 재고는 물론, 신규분양 단독주택에 대해서 탐욕적으로 신규매입을 증가시키면서 시장지배력을 높이고 있다.

이처럼 금융위기 이후 단독주택과 임대주택 시장에서 기관투자가들의 투자목적 주택 소유 비중이 높아지면서 임대시장의 변화가 두드러지고 있다. 2021년 Rental Housing Finance Survey(RHFS) 자료에 따르면 전체 임대주택건물(property) 1,932만 9천 동 가운데 개인투자가 소유는 1,357만 2천 동으로 전체의 70.2%를 차지하여 주택투자가의 대다수를 차지하고 있다. 그러나 전통적으로 개인투자가의 대상이었던 주택호수(housing unit) 기준 2-4호, 5-24호 규모의 임대건물 소유자 비중에서 개인투자가의 비중이 빠르게 감소하고 있어서 민간임대주택시장에서 전통적인 소규모 임대사업자가 해체되고 기관투자가 형태로 전환되고 있음을 알 수 있다.

주택호수 기준 2021년 미국 전체 주택재고(housing units)는 약 1억 4,200만호15)이고, 소유자 구성에서 건물수 기준과 다르게 전체 임대주택 4,954만 6천 호 가운데 개인투자가 소유 임대주택은 1,863만 6천 호로서 전체의 37.6%를 차지하는 데 그치고, 기관투자가를 포함한 비개인투자가는 3,091만 호를 소유하여 전체의 62.4%를 차지한다. 이는 2015년 2,460만 2천 호에 비해 630만 8천 호가 증가한 것이다. 단독주택임대주택(one-unit properties, 임대공간이 1호인 임대주택)은 전체 1,654만 9천 동(호) 가운데 개인투자가는 1,200만 3천 동(호)을 소유하여 전체의 72.5%를 차지함으로써 여전히 단독주택 임대시장은 개인투자가들이 지배하고 있다. 그러나 단독주택 부문에서도 기관투자가를 비롯한 비개인투자가의 소유 비중이 2001년 17.3%에서 2021년 27.5%로 증가하였고, 주택소유 규모별 범주 모두에서 기관투자가의 비중이 증가하고 있다는 것을 알 수 있다(그림 3 참조, 표 2 참조; U.S. Census Bureau, 2022).

표 2.

미국 소유 주체별・규모별 임대주택 수와 2015-2021 기간 증감량(단위: 천호)

이러한 증가를 주도한 것은 전문적인 투자기구인 유한책임회사, 부동산투자회사 등의 기관투자가들(LLP, LP, REITs, 부동산주식회사)이다. 반면에 개인투자가들은 2015-2021년 기간 1호와 5~24호 소유 규모의 범주에서 각각 291만 4천 호, 119만 8천 호가 줄어 감소 폭이 두드러진 가운데, 전체적으로 개인투자가들의 소유 주택 수는 크게 감소하였다. 주목할 점은 100호 이상의 대규모 투자 범주에서 주택협동조합과 비영리조직을 제외하고 모든 투자 주체에서 증가하고 있다는 것이다. 그만큼 주택시장에서 기관투자가들을 중심으로 한 기업형 임대 상품화가 강화되고 있다는 것을 알 수 있다.

주택시장의 경우 지역성이 강하기 때문에 전국 단위 평균 비중보다는 지역적 지배력이 중요하며, 기관투자가의 경우 도시에 따라 단독주택 임대시장의 지배자로 기능하는 경우가 많다. 즉 특정 지역을 지배하는 시장지배자로서 지위를 갖는 전략을 통해서 철저한 지리적 특성 기반 이윤을 추구하는 것이다. 2021년 기준 기관투자가의 단독주택 매입 비중은 13.2%이며, 텍사스(28%), 조지아(19%), 오클라호마(18%), 알라바마(18%) 등에서 높은 비중을 보인다. 소지역 단위로 볼 때, 기관투자가의 매입 비중 기준으로 시장지배력이 67%에 달하는 미시시피주 링컨 카운티처럼 30% 이상을 상회하는 지역도 다수여서 특정 주택시장 지역에 따라서는 기관투자가가 독점적 지위를 형성할 수 있다는 것을 보여준다. 2022년 기준 전체 단독주택 임대주택 1,400만 호의 약 5%인 70만 호를 기관투자가들이 소유하고 있으며, 2030년에 이르면 760만 호를 소유하여 전체 임대주택의 40% 이상을 기관투자가들이 소유할 것으로 예측되고 있다(Adler et al., 2022; NAR, 2022).

이와 같은 단독주택의 기업형 임대주택 시장으로 전환은 자본주의 사적소유 이데올로기와 관련하여 주택 금융화의 자기 모순적 결과를 극명하게 드러낸다. 미국 부시 정부의 ‘자가소유사회’(Ownership Society), 영국 대처 정부의 ‘주택소유자의 나라’(Nation of Homeowners)처럼 신자유주의 정부 이후, 서구 보수 정부에서 특히 강조한 정책이 중산층의 자가소유였다. 그러나 금융화를 통한 새로운 이윤추구 전략이 역설적 결과를 낳은 것이다. 원래 미국에서 ‘내집마련정책’은 루즈벨트 뉴딜정책의 일환으로 확립된 것이며, ‘붉은 혁명에 대한 완전한 해독제’(perfect antidote to red revolution)라는 평가를 받을 정도로 자본주의 사적 소유 이데올로기의 주춧돌이었다(Ferguson, 2008; 226).

금융위기 및 이후 전개된 정부의 기관투자가 주도 부실채권정리 제도는 이러한 자가소유 주거체제에 근본적 변화를 초래한 것이다. 자가소유 사회는 임대사회로 전환되고, 주택부실채권은 금융자본을 위한 새로운 증권화 상품 대상이 되었고, 지역 기반 소규모 임대사업자의 영역이었던 임대시장은 지역 밖의 사모펀드와 기관투자가가 지배하는 금융적 인클로저의 대상이 되었다(Nethercote, 2020; Raymond et al., 2018). 신자유주의 정책이 역설적으로 자가소유 이데올로기의 해체를 비극적으로 드러내는 동시에, 이러한 실패를 재빨리 새로운 이윤추구의 발판으로 삼는 자본의 야수적 본능(또는 창조적 파괴)을 보여주었다. 생산수단과 생활수단의 박탈 및 노동자의 창출을 낳은 고전적 인클로저가 금융위기 국면에서 자본주의의 고도화 형태인 금융화 기반 인클로저로 재탄생한 것이다.

금융위기와 주택 인클로저 사례에서 살펴보았듯이 시장은 공황이라는 주기적 자폭 또는 자살 기제를 통해 축적과 착취조건의 판을 새로이 짠다. 그러나 이러한 방식은 주류 경제학이 말하는 것처럼 단순한 경제적 조정이나 자율적 경제균형 회복이 아니라 인클로저 과정을 동반한다는 것이고, 그 과정은 마르크스가 말하는 것처럼 기존의 소유 관계와 재산권 체계를 새로 짜는 난폭한 사회경제적 테러리즘이라는 것이다. 지금까지 살펴본 것처럼 수많은 가구의 주거를 박탈하고 축출한 미국의 주택금융위기가 이를 잘 보여준다. 금융위기처럼 자본주의적 시장경제가 추구하는 ‘시장의 자살’ 방식은 결코 안정적인 주거자원 배분 기제가 아니라는 것을 알 수 있다.

5. 결론: 자본주의 인클로저와 본원적 축적

지금까지 세 편의 연속논문을 통해 현대 자본주의에서 인클로저의 이론적 의미를 검토하였고, 자본주의가 가장 고도로 발달한 미국을 대상으로 인클로저 사례를 검토하였다. 실제 사례에서는 현대 인클로저의 대표적인 두 계기로 볼 수 있는 사적 공용수용(도시개발과 재생)과 금융화(주택금융위기)를 대상으로 분석하였다.

이러한 실물공간의 공용수용과 금융위기 기반의 인클로저 분석 결과, 현대 자본주의에서 국가와 시장에 의한 이중적 재산권 박탈과 축출 메커니즘, 즉 인클로저 시스템이 작동하고 있다는 것을 알 수 있다. 그 결과 경제적으로는 산업자본과 금융자본의 지주화를 통한 이자와 이윤 및 지대의 결합형태가 발달하고, 현상적으로는 재산권 재편성에 따른 자가소유 주택의 압류와 강제퇴거, 임차인의 주거 불안정과 주거상실, 소규모 재산소유자의 사유재산 박탈이 나타난다. 또한 인클로저의 심화 결과 기본적인 생활자원으로부터 배제에 따른 일상공간의 불안정성과 불확실성이 커진다는 것을 살펴보았다. 나아가 생활공간과 사유재산 박탈은 재산 소유의 불평등을 초래함으로써 지대 전유와 같은 불로소득 향유 기회의 불평등과 불로소득 자본주의 체제를 강화하게 된다.

마르크스주의 관점에서 인클로저를 둘러싼 쟁점은 궁극적으로는 자본주의 축적체제의 성격을 둘러싼 논쟁으로 이어진다. 잉여가치가 창출되는 생산과정(착취)을 중시하는 정통 마르크스주의는 인클로저와 본원적 축적(수탈)을 노동자와 생산수단의 역사적 분리가 이루어지는 자본주의 발전의 전사에 한정되는 것으로 간주한다. 그러나 지금까지 분석한 사례로 보면 인클로저는 역사적 사건이 아니라 현대에도 진행되는 과정이라고 볼 수 있다. 고전적 인클로저와 현대 인클로저 모두 본질은 합법을 가장한 경제적 폭력이고, 소토지 소유자나 자가주택소유자, 소자산가의 생활・생존기반을 박탈한다는 결과는 변하지 않는다. 이처럼 인클로저는 자본주의 전사로서 역사적 사건이 아니라 자본주의 축적조건의 지속과 재생산을 위해서 늘 존재하는 폭력적 발작(violent spasms)이다(Eden, 2012; Foster, 2022).

오늘날 인클로저는 전통적 대상인 토지와 광물자원을 넘어서, 바람이나 물과 같은 자연에 이르고 있다. 특히 금융적 인클로저는 현대 인클로저의 가장 고도화된 형태로서 「생산수단」의 박탈과 더불어 「생활수단」의 박탈이라는 이중적 박탈을 더욱 촉진한다. 이처럼 인클로저는 현대에도 본원적 축적의 핵심 수단으로서 존재함으로써 자본주의적 생산관계와 환경을 재생산하는데 기여하고 있다. 자본주의적 생산과정에서 착취라는 내적 원리의 작동과 존속을 위해서는 끊임없는 외적 수탈원리(인클로저를 통한 본원적 축적원리)가 동시적으로 지속되어야 한다는 것이다. 즉 착취와 수탈의 내외적 관계는 변증법적으로 지속되고, 고도화 되는 과정이며 상승적 보완관계인 것이다. 주택금융위기에서 금융자산으로서 주택 성격 변화와 새로운 이윤기회의 창출, 거주지 축출, 주택산업의 재편성 과정에서 나타나듯이 금융적 인클로저는 이러한 변증법적 과정을 잘 보여준다.

그리고 현대 인클로저의 전개 과정과 사유재산 보호에서 국가 역할은 지극히 선택적이라는 것이다. 도시재생과 개발사업에서 공용수용은 명목적으로는 공익개념에 근거하고 있지만 사실상 사적 자본의 편익을 위한 사적 공용수용임에도 사유재산의 강제수용이 이루어진다. 반면에 금융위기에서 자가소유자의 재산을 보호할 수 있는 깡통모기지의 공용수용은 거부한다. 이와 같은 부의 재편성과 불평등을 심화시키는 국가의 선택성으로부터 뒤집힌 공익실천을 볼 수 있다. 그리고 지금까지 살펴보았듯이 현대 자본주의가 자유주의 이데올로기의 버팀목인 실소유 자가소유와 같은 보호해야 할 재산은 보호하지 않고, 해서는 안 되는 사익을 위한 공용수용은 광범위하게 전개하면서 인클로저를 통해 자기모순적 성격을 잘 드러낸다.